こんにちは、税理士の太田圭子です。

コロナ禍において2021年発表の公示地価は全国平均が0.5%下がりましたが、当事務所のある福岡では地価が上昇しています。

地価の上昇は増税につながりますが、そのような状況下でも特例を最大限に利用して税負担を軽減することは可能です。今回は当事務所にも相談の多い、遺産の分割方法により税負担が大きく違ってくる事例について解説していきます。

1. 前提

① 相続関係

被相続人(亡くなった方)母

法定相続人 長男(他県在住)、長女・次女(双方ともに亡母と同居)の計3人

相続税の基礎控除 4,800万円(相続財産4,800万円までは相続税がかからない)

② 相続財産

□自宅不動産のみ

相続税評価額6,000万円(先祖代々の土地100坪に古家が建っている)

所有期間10年超

譲渡した場合の譲渡益見込は9,000万円

(譲渡収入から取得費と譲渡費用を差し引いたもの)

③ 長女と次女は将来、古い自宅を売却して賃貸マンションに引っ越すことを考えている。

2. 分割案

A. 全部を長男が相続して長女と次女には代償金を支払う

B. 兄弟3人で3分の1ずつの持分を相続する

C. 長女と次女が2分の1ずつ相続して長男に代償金を払う

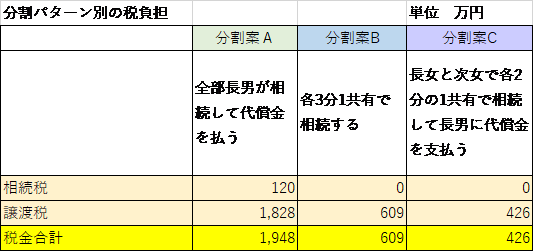

3. 税負担の差額は最大で約1,522万円!

仮に自宅不動産を相続した後、売却することとなった場合、分割方法次第でファミリー全体の

税負担は、最大で約1,522万円の差額がでます。(税金の計算は簡略的です)

分割案Aと分割案Cの税負担の差額は、A.1,948万円-C.426万円=1,522万円

4. どうしてこんなに差額が出るの?

(原因1)小規模宅地の特例を活用

長女と次女は母と同居していたため自宅を相続した場合、小規模宅地の特例により最大で

宅地の評価額を8割減額できます。今回のケースでは別居の長男は、この特例は受けられ

ません。古家の評価額は通常僅かですので、6,000万円の自宅評価額の約8割が減額できる

ことになります。その結果、分割案B,Cでは、相続税評価額が基礎控除額4,800万円を

下回ることとなり、相続税はゼロになると見込まれます。

なお、この特例を今回のケースで適用するには長女と次女は少なくとも相続税の申告期限

までは自宅に住み続けていることが要件の一つになっていますので、自宅売却のタイミング

には注意が必要です。

(原因2)居住用財産を譲渡した場合の3,000万円の特別控除を活用

自宅を売却したときには譲渡所得から最高で3,000万円までを控除できる特例があります。

別居の長男が全部を相続する分割案Aではその後に長男が売却してもこの特例の適用は、

ありません。分割案BとCでは長女と次女がその後自宅を売却する場合、この特例がダブル

で使えますので合計6,000万円が譲渡所得から控除できます。不動産の共有は後々のトラブ

ルを招く可能性が高く、本来お勧めできませんが、今回の例のように相続した自宅をいずれ

売却する考えがある場合には検討しても良いと思います。

(原因3)所有期間10年超の自宅を売った時の特例税率が適用される

分割案Cの税負担がBより更に少なくなっているのは軽減税率の特例が使えるからです。

所有期間10年超の自宅を売却した場合、譲渡益6,000万円以下の部分については通常の長期

譲渡所得の税率20.315%よりも低い14.21%が適用されます。相続した不動産を売却した場

合、その所有期間は亡くなった方の取得日からカウントしますので10年超となります。住ん

でいた家を売却することが要件の為、その家に住んでいなかった長男が全部相続するA案には

適用が無く、また長女と次女も3分の1ずつ相続するが、3,000万円の特別控除適用により姉妹

の譲渡所得が0となり、長男だけが課税されるB案についても、この軽減税率の適用はありま

せん。長女と次女のみ譲渡所得がでるC案のみが適用可となるのです。

5. 最後に

今回は非常にシンプルな例を使って解説しました。但し、実際の税金の計算や特例適用は、

もっと複雑な要素に基づき判断する必要があり、すべてのケースがこの例のような結果に

なるわけではありません。

また、分割協議前に自宅の売却が決定している場合などは、換価分割とみなされて特例が

適用できない可能性もあるので、必ず税理士などの専門家に相談しましょう。